ソニー生命では『ライフプランニング』を随時実施しています。

ソニー生命では『ライフプランニング』を随時実施しています。

FP(ファイナンシャルプランナー)資格を有するライフプランナーが

漠然としたそのお悩みや不安を解決します!

シミュレーションを行うと『案外大丈夫』と不安を解消される方がたくさんいらっしゃいます。

漠然と不安をかかえる前に、まずは『本当の予算』を確認しましょう。

ライフプランニングはソニー生命の考える、お客様の守りたい未来の生活(ライフプラン)を見える化することです。

ライフプランニングはソニー生命の考える、お客様の守りたい未来の生活(ライフプラン)を見える化することです。

ライフプランニングを通じてあなたのかけがえのない人生に伴走していきます。

「どの資金が」、「いつ」、「いくら」必要なのかは人それぞれです。家族構成、これから見込める収入、生活スタイルなどで異なります。

まったく対処できていない項目があったとしても、慌てないでください。無理なペースで貯金をしたり、過剰な内容の保険に加入するのではなく、今後の収支を冷静に見極め、無理のない備えをすることが大切です。

では、どうすれば見極められるのでしょうか?それを効率的に整理し、見える化できる方法が

「ライフプランニング」です。

しかし、ライフプランは年月と共に変化するものです。定期的(4~5年位)に一度は、ライフプランの確認、見直しをお勧めしています。

疑問やご不安な事がありましたら、お声掛けください。すぐにお伺いいたします。

人生に必要な11の資金

これから必要になるであろう、さまざまなお金。漠然と不安を感じるものの、実態がよくわからないという方も多いのではないでしょうか?そこで、まずは全体像を把握しましょう。人生に必要な「11の資金」をご紹介します。

通常の生活で必要な資金

子供の教育資金

幼稚園~大学(文系)まで、国公立と私立の場合では費用が変わります。

住宅購入資金

家賃・住宅ローン

家賃や駐車場代など住まいに関わる費用や自動車ローンなど。

子供の結婚資金

親・親族からの援助費用

老後の生活資金

ゆとりある老後のために必要と思われる日常生活費

緊急時に必要な資金

緊急予備資金

生活の中で突発的に必要となる資金。

現在の生活費の約3ヵ月分が目安

長期療養資金

長期の入院や療養・介護など。

傷病手当金は支給開始から1年6ヵ月分で終了

※国民健康保険には原則傷病手当金の支給なし

万一の場合に必要な資金

遺族の生活資金

死後の整理資金

葬儀や墓地の購入資金など。※墓地取得費用が含まれる地域もあります。

生活立て直し資金

生活立て直し資金イメージ。全現在の生活費の約6ヵ月分が目安

相続対策資金

遺産にかかる基礎控除額

3,000万円+600万円×法定相続人の数

※令和元年8月現在の税制に基づき作成しております。税制は将来変更されることがありますのでご注意ください。詳しくは税理士または所轄の税務署にご確認ください。

実際にどうやって将来をプランニングをしているのか

STEP1 ライフイベントの洗い出し

まず、家族構成やイベント、実現したい夢をあげて、時系列で整理します。

いつまで働きたい(働ける)か、リフォームや旅行のプラン、お子さまが独立するタイミング、親の介護リスクが高まる時期などを、ライフプランナーと一緒に整理します。

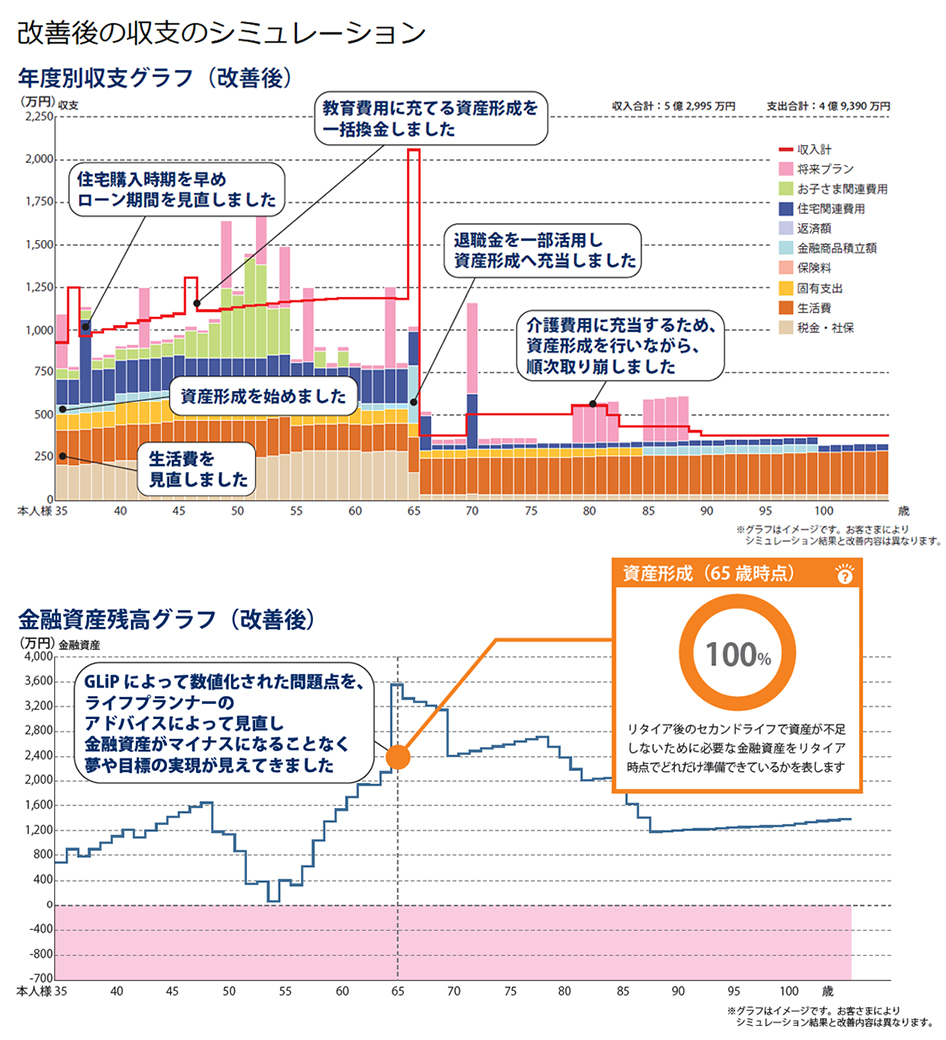

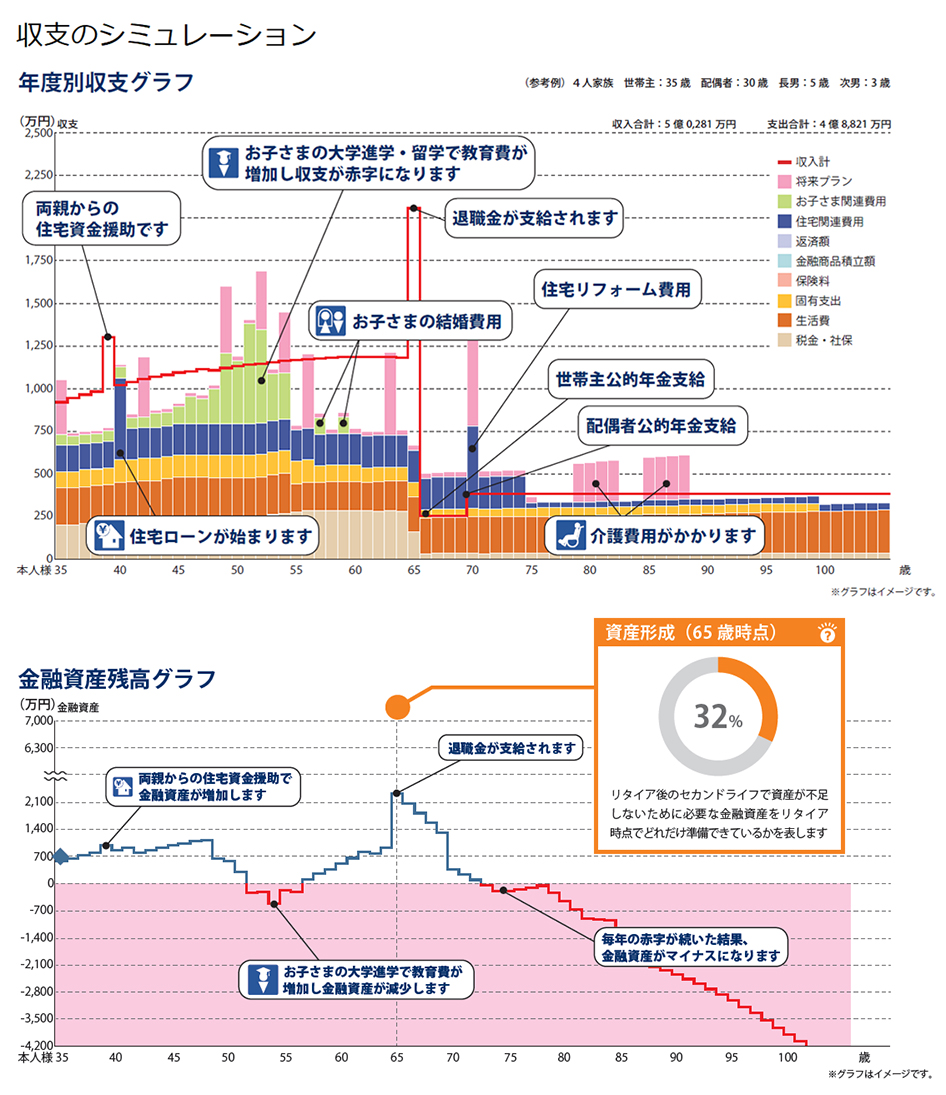

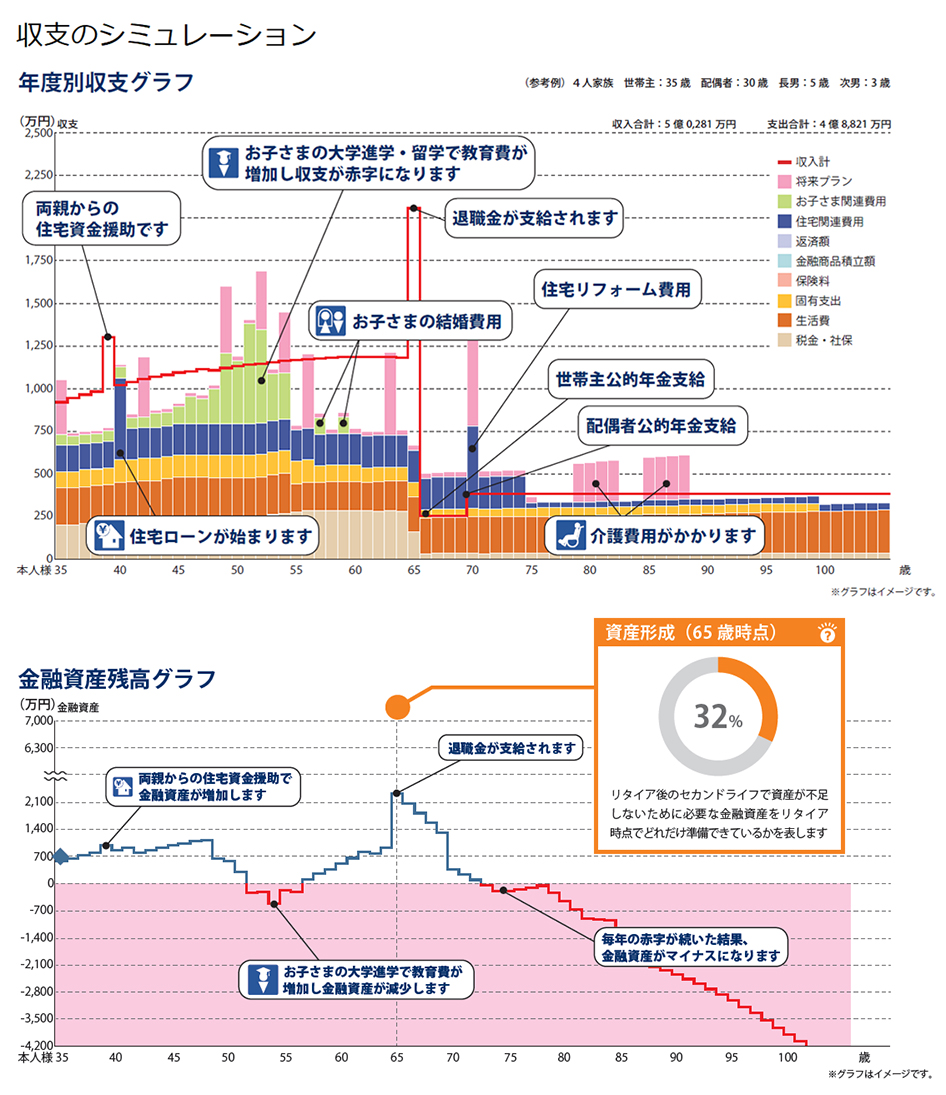

STEP2 収支のシミュレーション

やりたいこと、やるべきことが整理できたら、将来の収支をシミュレーションします。

ご自身の描くライフプランを実現するには、どのくらいのお金が必要になるのか「見える化」します。具体的には、ソニー生命のライフプランニング・サポートサービス[LiPSS]を使って、グラフを作ります。

生活費、お子さまの教育費、住宅にかかる費用などの「出ていくお金」と、これからの給与、支給予定の年金などの「入ってくるお金」が、時間の経過とあわせて整理され、明確になります。

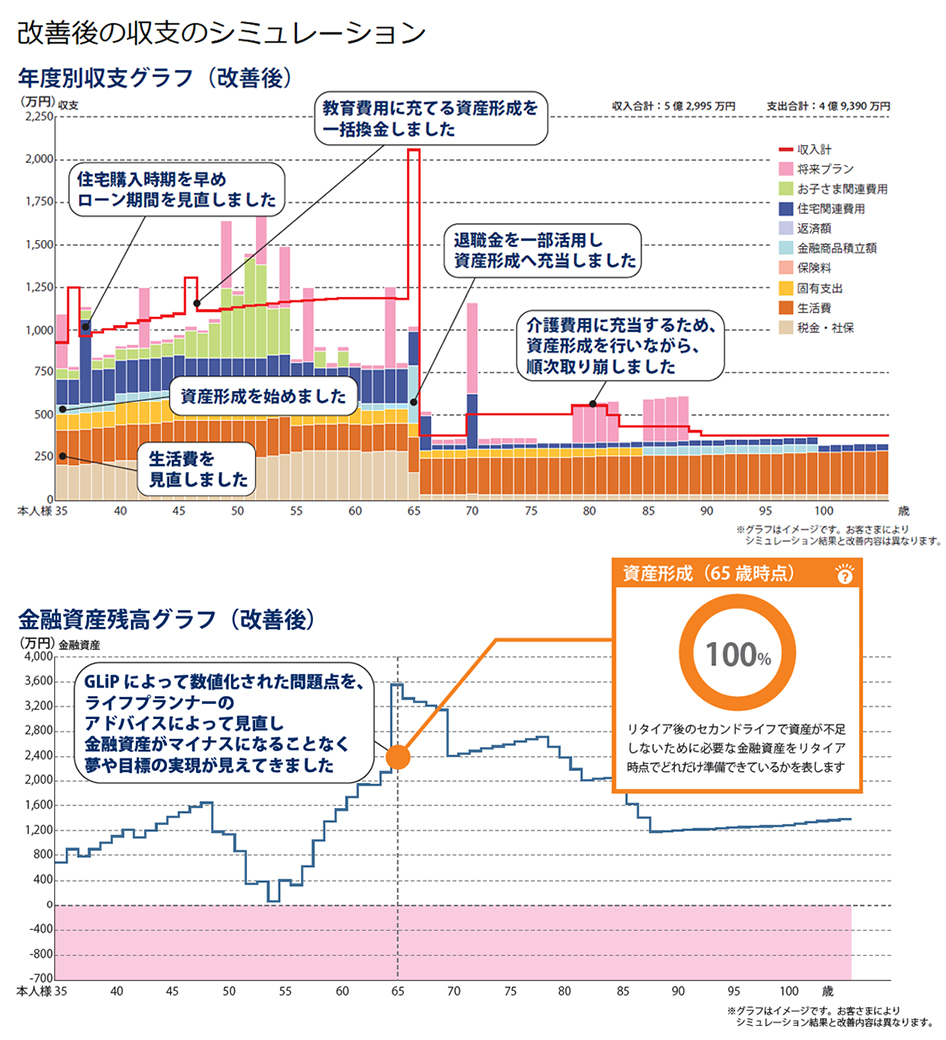

STEP3 収支プランの改善

最初のシミュレーションの結果は、必ずしも良い結果にならないかもしれません。でも、ご安心ください。もしも描いた夢の実現が難しそうなときは、どうしたら夢を実現できるか、ライフプランナーがあなたと一緒に考えます。

例えば、次のような方法を検証するなど。

- 住宅ローンの組み方の再検討

- 生活費の見直し

- 貯蓄の仕方の見直し

ご家族の状況やお考えも踏まえ、ひとりでは気づけない点もプロの視点でアドバイスしながら、あなたにあった改善プランを一緒に組み立てます。

STEP4 万一時のシミュレーション

そして、 万一の場合のシミュレーションも行います。あなたに不測の事態がおこってしまった場合でも、描いたライフプランを実現できるように。遺されたご家族が安心して暮らしていく上で不足する資金を明らかにしていきます。